Ровно год в России обанкротиться сделать по новому закону о банкротстве физических лиц, он вступил в силу 1 октября 2015 года. Согласно документу, гражданин, накопивший огромную сумму займов, может добровольно признать себя банкротом и списать с себя все долги. Однако процедура только на первый взгляд кажется приятной - чтобы доказать кредиторам, что денег и правда нет, придётся изрядно потратиться и попотеть.

«Снежный ком» долгов

Иркутянка Анна СЕМЁНОВА (имя изменено. - Прим. ред.) взяла первый кредит в далёком 2000 году: старшая дочка собралась поступать в университет, и семья бы не потянула затраты на образование из собственного бюджета. Тогда банк легко выдал женщине 200 тыс. руб. - хоть и крупную по тем временам сумму, но не настолько огромную, что можно было бы опасаться её не выплатить. Да и ставка казалась вполне посильной - всего 16%. Первое время Анна платила банку исправно, но со временем тянуть кредит становилось всё сложнее.

- Цены тогда стали расти, а зарплату только сокращали, - делится женщина. - И младшая дочка пошла в школу, нужно было её собирать. Через два года нам пришлось взять второй кредит, чтобы гасить первый, но платить два займа оказалось ещё сложнее. Стали набегать проценты и пенни, сумма росла как снежный ком.

В итоге к осени 2015 года на семье висело уже больше миллиона рублей долгов, и справиться с платежами самостоятельно Анна и её муж не могли.

- Мы ни разу не переставали платить банкам, - рассказывает незадачливая заёмщица. - Но суммы, которые приносили, не устраивали кредиторов. Конечно же, со временем нас стали терроризировать коллекторы: звонили, угрожали, требовали вернуть долги. Но чем я верну? У меня зарплату за 15 лет толком не повышали, а цены растут как на дрожжах. У нас весь доход на семью из трёх человек составляет 40 тысяч рублей в месяц, я же не могу почти всю эту сумму нести в банки! Нам же и жить на что-то надо.

- Суд вынес определение 2 августа, - радостно говорит женщина. - Вы не представляете, какое облегчение я испытала, когда получила заветный документ о том, что мы больше ничего никому не должны. Теперь я могу думать о нашем будущем, а не только о бесконечных платежах.

Когда мы спросили женщину о том, решится ли она ещё хотя бы раз на кредит, она ответила категорично:

- Нет, конечно! Теперь я буду рассчитывать только на свою, пусть и небольшую зарплату. Лучше жить по средствам, чем в постоянном страхе.

Свобода в обмен на телевизор

Случай Анны достаточно распространён - многие кандидаты в банкроты задолжали банкам чуть более миллиона рублей. Притом большая часть долга - это набежавшие проценты, особенно в тех случаях, где есть микрозаймы - кредиты с очень высокой ставкой, доходящей до 50% годовых. По закону же претендовать на банкротство могут заёмщики, которые должны кредиторам более 500 тыс. руб., просрочив платёж больше чем на три месяца.

По данным Арбитражного суда Иркутской области на 26 сентября, на рассмотрение поступило 542 заявления от граждан, которые просили признать их несостоятельными банкротами, однако от долгов к этой дате освободили только 24 заёмщика. И это число юристы называют хорошим. Для сравнения: в Красноярском крае, который больше Приангарья по численности населения, к этому времени суд завершил лишь одно дело. Данные по всей России: «сухими» из накопившихся кредитов вышли 497 наших соотечественников.

Арбитражный управляющий Игорь МИШАРИН объяснял, что в законе предусмотрено два варианта финансового оздоровления непутёвого заёмщика: реструктуризация долгов, когда сумму кредитов разбивают на более мелкие части, растягивая срок кредитования, и реализация имущества, когда все более-менее ценные вещи банкрота пускают с молотка, чтобы выручить хоть какие-то деньги на погашение долга. Несмотря на то что 80% положений закона регулируют первый вариант развития событий, в 99% случаях в жизнь удаётся воплотить только второй. В Иркутской области процедуру реструктуризации назначили по 90 делам, реализации имущества - по 201.

Арбитражный управляющий Игорь МИШАРИН объяснял, что в законе предусмотрено два варианта финансового оздоровления непутёвого заёмщика: реструктуризация долгов, когда сумму кредитов разбивают на более мелкие части, растягивая срок кредитования, и реализация имущества, когда все более-менее ценные вещи банкрота пускают с молотка, чтобы выручить хоть какие-то деньги на погашение долга. Несмотря на то что 80% положений закона регулируют первый вариант развития событий, в 99% случаях в жизнь удаётся воплотить только второй. В Иркутской области процедуру реструктуризации назначили по 90 делам, реализации имущества - по 201.

- Мы мало используем процедуру реструктуризации. Всё дело в категории должников-банкротов - к нам, по сути, нищие люди обращаются. Они живут в чужих квартирах, по разным причинам потеряли всё, что у них было. Их имущества, а зачастую это лишь мелкая бытовая техника, хватает только на то, чтобы покрыть судебные расходы. Да и для этого им приходится отдавать последнее, - объясняет специалист, добавляя, что единственную квартиру семьи за долги отобрать не могут. Жильё идёт с молотка только в том случае, если находится в ипотеке.

Между тем даже те заёмщики, кому хватило сил не только начать процедуру банкротства, но и благополучно её завершить, не выходят из своих долгов без последствий. По закону, в течение трёх лет банкрот не имеет права возглавлять какую-либо компанию. Также в течение пяти лет он не может брать новые кредиты и входить в новые процедуры банкротства.

Комментарий:

Владимир ШВЕДА, юрист:

Владимир ШВЕДА, юрист:

- После того, как закон вступил в силу, появилось множество «бизнесменов», предлагающих людям избавить их от долгов за деньги. На дорогах Иркутска часто можно увидеть автомобили, на задних стёклах которых написано: «Банкротство физических лиц» с указанием номера телефона. В Интернете появилась куча сайтов, создатели которых предлагают аналогичные услуги. Однако, обращаясь к такому предпринимателю, запросто можно наткнуться на мошенника.

Недавно к одному из наших юристов обратилась женщина. Она рассказала, что почти год назад заключила договор с фирмой, которая, как она предполагала, должна была оказать ей услуги, связанные с её банкротством. Однако до сих пор «помощники» не собрали нужных документов и даже заявление в суд не подали. При этом вся процедура чётко урегулирована законом: для сбора документов, необходимых для обращения в суд, дают от месяца до двух. За этот срок приходят сведения из государственных органов.

Если вы наняли специалиста, а он «затягивает» процесс - это повод задуматься. В Иркутске функционирует по крайней мере одна сетевая структура, которая заключает договор консультационных (!) услуг, то есть обещает клиентам помочь, но по сути не занимается процедурой банкротства.

Мнение:

Пётр МОКРЕНКО, помощник председателя Президиума Иркутской областной коллегии адвокатов:

Пётр МОКРЕНКО, помощник председателя Президиума Иркутской областной коллегии адвокатов:

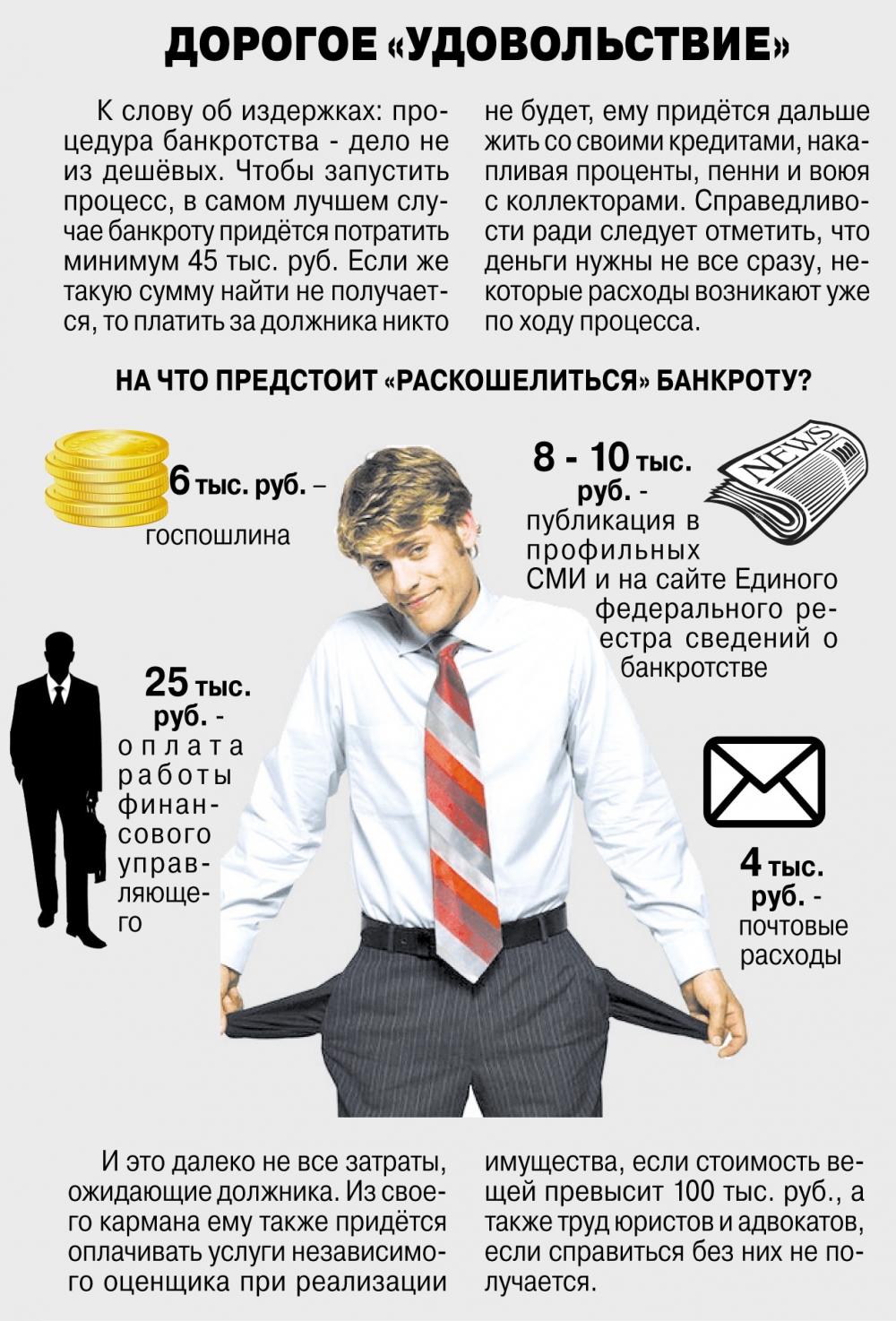

- Я считаю, что прийти в суд за освобождением от долгов для тех, кто попал в трудную жизненную ситуацию, - нормально. Для этого и был принят закон. Однако многие должники не справляются с тем объёмом расходов, которые нужны для самой процедуры. Сегодня многие говорят о том, что нужно снизить госпошлину. Я думаю, что её размер можно оставить на прежнем уровне, но при этом исключить затраты, к примеру, на публикацию в профильных СМИ. Уже давно все сведения о банкроте кредитор может получить в федеральном реестре, который публикуется в сети. Это многократно дешевле, чем публикация сведений в официальном издании.

Также, по моему мнению, нужно чётче проработать расходы на арбитражного управляющего, без которого должник не может пройти процедуру. Раньше минимальная оплата составляла 10 тыс. руб., но с июля её повысили до 25 тыс. Однако что за 10 тыс. управляющие не согласны были работать, что за 25 - эта сумма не соответствует затратам и ответственности, которые возлагаются на специалистов. Нужно вводить какую-то упрощённую процедуру для тех граждан, у которых нет средств. Либо всё-таки повысить ставку арбитражного управляющего до объективной суммы, которая будет устраивать специалиста и позволит ему вести типовые дела с небольшими суммами массово, а не в индивидуальном порядке.

Край или середина. Какие перспективы есть у современного Приангарья?

Край или середина. Какие перспективы есть у современного Приангарья?  Что мешает стройке. Почему задыхается ведущая отрасль экономики Приангарья?

Что мешает стройке. Почему задыхается ведущая отрасль экономики Приангарья?  По кирпичику - в фундамент экономики

По кирпичику - в фундамент экономики  Восточный разворот. Новые аспекты сотрудничества РФ и Китая

Восточный разворот. Новые аспекты сотрудничества РФ и Китая  Может ли на экономику Сибири повлиять конфликт на Украине?

Может ли на экономику Сибири повлиять конфликт на Украине?